Buscar este blog

Debes pensar en tu futuro, en el futuro de organización y en el futuro de tu comunidad. En este blog te acercamos a la prospectiva y el pensamiento estratégico, a la tecnología para tu vida y tus propositos, ofreciendote herramientas para construir un futuro deseado, sostenible y colectivo. Artículos sobre prospectiva, innovación, transformación digital, tecnología, finanzas, internacionalización, direccionamiento, planeación, organización empresarial, productividad, teorias y métodos.

Luego te recomiendo leer:

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

La Teoría del Mercado Eficiente (Efficient Market Theory - EMT) de Eugene Fama

La Teoría del Mercado Eficiente (Efficient Market Theory - EMT) de Eugene Fama

La Efficient Market Theory (EMT), también conocida como Teoría del Mercado Eficiente, es una hipótesis fundamental en las finanzas modernas que fue desarrollada y popularizada por el economista estadounidense Eugene Fama en la década de 1970. Sin embargo, los orígenes de la teoría se remontan a trabajos anteriores, incluyendo las contribuciones de Alfred Cowles, fundador de la Cowles Commission for Research in Economics, quien en la década de 1930 comenzó a investigar la eficiencia de los mercados financieros.

Contexto y Origen de la Teoría del Mercado Eficiente

La Teoría del Mercado Eficiente sostiene que los precios de los activos financieros reflejan toda la información disponible, lo que significa que es imposible "ganarle al mercado" de manera consistente utilizando cualquier tipo de información pública o histórica. Esta teoría tiene sus raíces en estudios empíricos previos que mostraban que los movimientos de los precios de los activos financieros parecían seguir un camino aleatorio (random walk), lo que implica que no hay patrones previsibles en los cambios de precios y, por lo tanto, es imposible preverlos de manera confiable.

Alfred Cowles, economista y estadístico, fue uno de los primeros en cuestionar la capacidad de los analistas financieros y de los gestores de carteras para batir sistemáticamente al mercado. En su estudio clásico de 1933 titulado "Can Stock Market Forecasters Forecast?", Cowles analizó los registros de las decisiones de inversión de gestores profesionales y encontró que, en promedio, sus predicciones eran ineficaces, lo que sugería que los mercados eran altamente eficientes en la incorporación de información.

Principios Fundamentales de la Teoría del Mercado Eficiente (EMT)

La Efficient Market Theory se basa en la idea de que los mercados financieros son extremadamente eficientes para procesar información. A continuación, se detallan los principios clave de esta teoría:

Incorporación instantánea de la información:

- Los precios de los activos financieros (como las acciones, bonos, etc.) reflejan inmediatamente toda la información relevante disponible en el mercado. Esto incluye tanto la información pública, como las noticias, informes financieros y anuncios económicos, como la información privada, aunque este último caso se considera más teórico en algunos escenarios.

- Dado que toda la información se refleja en los precios, no es posible obtener beneficios anormales explotando información pública.

Aleatoriedad de los movimientos del mercado:

- Según la EMT, los precios de los activos siguen un camino aleatorio (random walk), lo que implica que los cambios futuros en los precios no pueden predecirse con base en patrones históricos o análisis técnico. Los movimientos de los precios son impredecibles, y cualquier ganancia obtenida es más atribuible al azar que a la habilidad o conocimiento.

Tres formas de eficiencia:

Fama propuso tres niveles o formas de eficiencia del mercado, basados en el grado en que la información está reflejada en los precios:

a) Eficiencia débil:

- Los precios reflejan toda la información histórica. En este nivel, cualquier análisis técnico (análisis de patrones históricos de precios) no puede proporcionar ninguna ventaja.

b) Eficiencia semifuerte:

- Los precios reflejan toda la información pública disponible, incluyendo no solo la histórica, sino también información actual, como los estados financieros y las noticias. Aquí, ni el análisis técnico ni el análisis fundamental ofrecerían una ventaja competitiva.

c) Eficiencia fuerte:

- Los precios reflejan toda la información disponible, tanto pública como privada. En este escenario teórico, ni siquiera los inversores con información privilegiada pueden obtener consistentemente beneficios superiores a los del mercado.

Imposibilidad de superar consistentemente al mercado:

- En un mercado eficiente, ningún inversor puede superar sistemáticamente al mercado mediante la selección de acciones, análisis técnico o análisis fundamental, porque todas las oportunidades de beneficio ya han sido "descontadas" en el precio. Las diferencias de retorno que los inversores pueden observar se deben más al riesgo asumido que a la información asimétrica o habilidades superiores.

Contribuciones de Alfred Cowles a la EMT

Alfred Cowles es considerado uno de los pioneros en estudiar la eficiencia de los mercados financieros y fue uno de los primeros en sugerir, empíricamente, que los analistas y gestores de carteras no podían batir sistemáticamente al mercado. Su trabajo más influyente en esta área fue su estudio en 1933, en el que analizó los resultados de los pronósticos de más de 1,000 decisiones de inversión realizadas por gestores profesionales a lo largo de varios años.

En su estudio, Cowles comparó los retornos obtenidos por estos gestores con los rendimientos del mercado general y descubrió que, en promedio, los gestores profesionales lo hacían peor que el mercado, lo que implicaba que la gestión activa de inversiones no generaba sistemáticamente retornos superiores. Sus hallazgos sugirieron que los mercados financieros eran eficientes, en el sentido de que ya reflejaban la información disponible, y que el valor añadido de los gestores profesionales era marginal, lo que influyó directamente en el desarrollo posterior de la teoría por parte de Eugene Fama.

Implicaciones de la Teoría del Mercado Eficiente

La Efficient Market Theory tiene profundas implicaciones para los inversores, los gestores de carteras, los académicos y los reguladores del mercado financiero. Algunas de estas implicaciones incluyen:

Análisis técnico y fundamental:

- Si los mercados son eficientes, entonces cualquier intento de analizar el mercado mediante el análisis técnico (estudio de patrones históricos de precios) o el análisis fundamental (evaluación de estados financieros) no debería ofrecer ninguna ventaja significativa sobre simplemente invertir en un fondo indexado que siga al mercado general.

Inversión pasiva frente a inversión activa:

- Una implicación importante de la EMT es que la inversión pasiva (invertir en fondos indexados que simplemente replican el mercado) sería una estrategia superior a la inversión activa (seleccionar individualmente acciones o sectores) porque los gestores activos no pueden obtener sistemáticamente retornos superiores al mercado una vez que se consideran los costos de transacción y comisiones.

Arbitraje y oportunidades de mercado:

- Según la EMT, las oportunidades de arbitraje (la posibilidad de obtener beneficios sin riesgo aprovechando ineficiencias temporales del mercado) no deberían existir, o si lo hacen, deberían desaparecer rápidamente a medida que los inversores las descubren y ajustan los precios de los activos.

Uso de información privilegiada:

- En los mercados altamente eficientes, incluso los inversores con información privilegiada deberían tener dificultades para obtener ganancias superiores a las del mercado, ya que el mercado incorpora rápidamente toda la información disponible.

Teoría de precios de los activos:

- La EMT también está vinculada a modelos de precios de activos como el Capital Asset Pricing Model (CAPM), que sostiene que los precios de los activos reflejan adecuadamente el riesgo asumido y que cualquier diferencia en los rendimientos esperados se debe únicamente al nivel de riesgo de cada activo.

Críticas a la Teoría del Mercado Eficiente

A lo largo de los años, la Teoría del Mercado Eficiente ha sido objeto de críticas, especialmente tras crisis financieras como la de 2008, que pusieron en duda si los mercados siempre son eficientes. Algunas de las críticas más comunes incluyen:

Anomalías del mercado:

- A pesar de la teoría, se han observado numerosas anomalías del mercado (como el efecto enero, el efecto tamaño o la prima de valor) que sugieren que algunos activos generan rendimientos superiores sistemáticamente en ciertos momentos o condiciones.

Comportamiento irracional de los inversores:

- La finanzas conductuales, un campo que ha ganado prominencia en las últimas décadas, sugiere que los inversores no siempre son racionales y que los precios del mercado pueden estar influidos por el comportamiento irracional, como la exuberancia irracional, el pánico, o la sobre-reacción a la información.

Burbuja de precios y volatilidad excesiva:

- Algunos eventos, como la burbuja de las punto-com de finales de los 90 o la crisis financiera de 2008, han sido señalados como pruebas de que los mercados no siempre son eficientes, ya que los precios de los activos se alejaron significativamente de sus valores fundamentales.

Informaciones privilegiadas y manipulación del mercado:

- Los críticos argumentan que en muchos casos, los inversores con información privilegiada o aquellos con suficiente poder de mercado pueden influir en los precios, lo que contradice la idea de que los mercados reflejan toda la información disponible de manera justa.

Conclusión

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Entradas populares

Ejes de Peter Schwartz: Cómo construir escenarios estratégicos

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

¿Qué es la Prospectiva Estratégica?

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Elementos del Estudio Prospectivo Estratégico

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

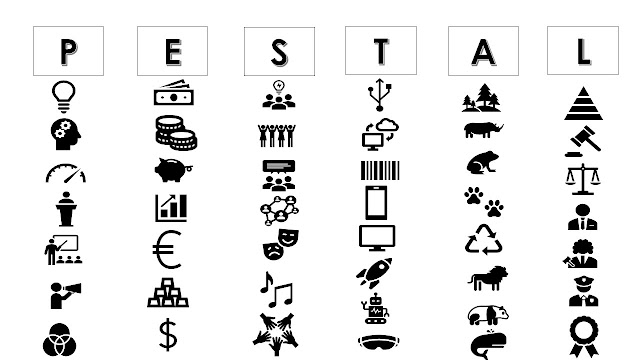

Análisis PESTAL

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Las mejores películas y series para aprender sobre estrategia, liderazgo y mucho más

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

El Árbol de Competencias

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

¿Cuáles son las 10 tecnologías emergentes más importantes de 2023 y cuál será su impacto en el futuro?

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

La Teoría Basada en Recursos (Resource-Based View, RBV) de Jay B. Barney

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Prospectiva estratégica: Ejemplos y su aplicación en el mundo empresarial

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Método SMIC o Sistema de Matriz de Impacto Cruzado

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Comentarios

Publicar un comentario