Hola, bienvenido a mi blog: Tácticas de Estrategia . En esta entrada: Quiero hablarte sobre la importancia de la prospectiva estratégica y cómo puede ser una herramienta valiosa para el éxito empresarial y de muchos ambitos en la vida profesional y personal. Descubre cómo la prospectiva estratégica puede ayudarte para aprovechar las tendencias, anticipar y preparar a tu empresa para los cambios venideros y construir el futuro que deseamos. Aprende cómo realizar un estudio prospectivo estratégico para planificar a largo plazo y estratégicamente el futuro de tu empresa. Conoce las herramientas y técnicas de prospectiva estratégica que te permitirán identificar oportunidades y amenazas futuras en el mercado. Descubre cómo la inteligencia prospectiva puede ayudarte a estar siempre un paso adelante de tu competencia. Prepárate para el futuro con la planificación estratégica y el análisis prospectivo. Conoce todo lo que necesitas saber en este artículo de pr...

Buscar este blog

Debes pensar en tu futuro, en el futuro de organización y en el futuro de tu comunidad. En este blog te acercamos a la prospectiva y el pensamiento estratégico, a la tecnología para tu vida y tus propositos, ofreciendote herramientas para construir un futuro deseado, sostenible y colectivo. Artículos sobre prospectiva, innovación, transformación digital, tecnología, finanzas, internacionalización, direccionamiento, planeación, organización empresarial, productividad, teorias y métodos.

Luego te recomiendo leer:

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Los Riesgos Financieros: Surfeando sobre las olas de la oferta y la demanda de activos

Se resume qué es el riesgo financiero y algunos ejemplos básicos de cómo gestionarlo. Se enumeran los tipos de riesgo más relevantes y algunos de los métodos utilizados por empresas líderes para evitar, mitigar y distribuir estos riesgos en el mercado de capitales. Aprende de ejemplos reales de empresas como Apple y Google que han enfrentado y superado desafíos financieros.

Este post hace parte del tema Estrategia Financiera.

mercado de capitales, inversión, riesgo financiero, diversificación, cobertura, análisis de riesgos, liquidez, gestión de riesgos

Los Riesgos Financieros: Surfeando sobre las olas de la oferta y la demanda de activos

En el emocionante mundo de las inversiones, el riesgo financiero es una constante que los inversionistas y las empresas emisoras deben enfrentar. En esta entrada, se explora qué es el riesgo financiero, los tipos o clases más conocidos y cómo gestionarlos de manera efectiva. Descubre cómo empresas exitosas han enfrentado y superado estos desafíos financieros.

¿Qué son los riesgos financieros?

Recuerda que por definición básica, un riesgo es un evento probable o de posible ocurrencia que puede truncar, dificultar o impedir que se cumpla con un objetivo determinado. En el caso de los riesgos financieros, el objetivo vulnerado sería como mínimo el objetivo básico financiero: Maximizar el valor de la empresa.

Entonces, los riesgos financieros son eventos o circunstancias que pueden tener un impacto negativo en ese objetivo básico financiero desde, claramente, las finanzas de una empresa o individuo. En genreal, tales riesgos se refieren a la posibilidad de que ocurran pérdidas financieras debido a cambios en los mercados, falta de dinero, condiciones económicas, decisiones de inversión, políticas gubernamentales u otros factores externos o internos.

En el ambito de los estudios de futuro y de la gestión de integral de riesgos, se espera que la adecuada anticipación con una pertinente acción oportuna, es decir, un control, dichos riesgos y sus respectivas consecuencias se puedan gestionar, evitar, mitigar, contener o distribuir entre otros efectos. Esto es, de manera muy reducida, lo que se conoce como administración de riesgos y se logra por medio de la implementación de un Sistema Integrado de Gestión de Riesgos.

A continuación, los riesgos financieros más reconocidos.

Riesgo de Mercado

El riesgo de mercado es uno de los tipos más prominentes y abarca la posibilidad de pérdidas debido a fluctuaciones alcistas o bajistas en los mercados financieros. Empresas como Apple han enfrentado este riesgo al depender de la demanda de productos electrónicos y las condiciones económicas globales.

Apple Inc. es un claro ejemplo de empresa que ha enfrentado el riesgo de mercado. En 2018, debido a la desaceleración económica en China y las preocupaciones sobre la demanda de los nuevos modelos de iPhone, las acciones de Apple experimentaron una caída significativa. Esta situación ilustra cómo los cambios en los mercados financieros y las tendencias de consumo pueden afectar el desempeño financiero de una empresa, incluso a nivel global.

Riesgo de Crédito

El riesgo de crédito se refiere a la posibilidad de que una contraparte no cumpla con sus obligaciones financieras, es decir, que no pague lo que se le fia o vende a crédito. Un ejemplo relevante es el caso de Google, que debe evaluar cuidadosamente el riesgo crediticio al otorgar los préstamos o créditos que ofrece a sus clientes para sus campañas de marketing y publicidad online o en inverción en bonos corporativos de otras compañias.

En otro ejemplo de caso, en el año 2008, durante la crisis financiera, Lehman Brothers, una prestigiosa firma de servicios financieros, colapsó debido a problemas de riesgo de crédito. La empresa había invertido en una gran cantidad de activos respaldados por hipotecas subprime, los cuales perdieron su valor rápidamente. El incumplimiento en el pago de estas deudas provocó una cadena de eventos que tuvo un impacto significativo en los mercados financieros globales.

Riesgo de Liquidez

El riesgo de liquidez se relaciona con la incapacidad de una empresa para cumplir con sus obligaciones financieras a corto plazo. Uno de los casos más famosos es el Lehman Brothers, la misma entidad financiera emblemática mencionada en el riesgo anterior, experimentó graves problemas de liquidez derivados de la materialización de su riesgo de crédito que eventualmente condujeron a su colapso.

En otr ejemplo de caso, la empresa de servicios financieros y seguros American International Group (AIG) enfrentó graves problemas de liquidez en 2008 durante la crisis financiera. La empresa había otorgado contratos de seguros complejos, conocidos como seguros de incumplimiento crediticio (CDS, por sus siglas en inglés), sin tener suficientes reservas de capital para respaldar estas obligaciones. Cuando los valores respaldados por hipotecas subprime comenzaron a colapsar, AIG se encontró en una situación de falta de liquidez y tuvo que recibir un rescate financiero del gobierno de Estados Unidos.

Riesgo Operacional

El riesgo operacional se refiere a la posibilidad de pérdidas derivadas de fallas en los procesos internos, sistemas tecnológicos o eventos imprevistos, de ahí la necesidad de contar con protocolos de continuidad del negocio. En el sector bancario, el robo de datos, los desastres naturales, saboteos o las interrupciones en la infraestructura tecnológica pueden representar un riesgo operacional significativo.

Como ejemplo de caso, esta el de Equifax, una empresa de informes crediticios y servicios financieros, experimentó un riesgo operacional significativo en 2017. Un ciberataque masivo comprometió la información personal de millones de personas, lo que generó preocupaciones sobre la seguridad de los datos y la confianza en la empresa. Este incidente no solo resultó en una pérdida financiera para Equifax, sino que también afectó su reputación y la percepción del público sobre la seguridad de sus servicios.

Métodos de Gestión de Riesgos

Diversificación de cartera:

Al invertir en una variedad de activos, se reducen los riesgos asociados con un solo activo o sector.

Cobertura (Hedging):

Se utilizan instrumentos financieros como opciones o futuros para protegerse contra movimientos adversos en los precios o la variación del precio por efectos inflacionarios o cambiarios en las transacciones en divisas.

Análisis de riesgos:

Mediante un análisis detallado de los riesgos financieros, las empresas pueden identificar áreas de vulnerabilidad y tomar medidas preventivas. Por ejemplo, a la larga cada indicador financiero es un pequeño análisis de desempeño: la falencia de capital de trabajo afecta la capacidad de crecimiento, la baja rotación de cuentas por pagar afecta la confianza del proveedor y por ende el apalancamiento por crédito en los insumos, la baja capitalización bursatil afecta el interpes de inversionistas en emisiones futuras y así sucesivamente.

Políticas de liquidez:

Establecer políticas financieras sólidas que garanticen la disponibilidad de fondos suficientes para hacer frente a obligaciones a corto plazo. En el sector solidario y de las ESALES son comunes los fondos de reserva, que se ordenan legalmente para la protección de los aportantes solidarios y sus proveedores, así como para el fomento del sector. Es una práctica prudente porque son los ahorros de los tiempos de escases, aunque no muy apreciada en el mundo de las entidades con ánimo de lucro y apetito de utilidad que supera con creces la aversión al riesgo.

Conclusión

Espero que esta entrada de blog sea útil y te brinde una visión clara sobre el riesgo financiero y su gestión en el mercado de capitales. Recuerda que comprender y gestionar adecuadamente estos riesgos es fundamental para tomar decisiones financieras informadas y maximizar el potencial de retorno de tus inversiones.

Los ejemplos usados no buscan generar temor (... bueno, un poco), lo que pasa es que la gestión exitosa de riesgos puede ser subestimada porque busca que no pase, es decir, tendremos control de los eventos y la activación de los controles, pero al no materializarse el riesgo para algunos es dificil creer que el control sirvió. Es como cuando ocurren los sismos geológicos, en lo inmediato, todos se asustan y luego son burlas, pero olvidamos como Chile logró superar sin mayor afectación con su experiencia y recursos un sismo superior a 7 mientras que Haití colapso completamentente con uno inferior.

Entonces, los ejemplos dispuestos buscan resaltar la importancia de comprender y gestionar los distintos riesgos financieros que pueden afectar a las empresas, incluso a las más grandes y reconocidas del mundo. La gestión efectiva de estos riesgos es esencial para garantizar la estabilidad financiera, el éxito a largo plazo en el mercado y, sobre todo, la consecución más eficiente y eficaz del objetivo básico financiero: maximizar el valor de la compañia.

También es necesario tener presente que no porque las empresas no hagan operaciones bursatiles esta exentas de tales riesgos financieros; si te fijas en la definición de cada uno, estos son habituales incluso en la vida personal. Son más entendidos en el mercado de capitales y de las inversiones porque desde sus transacciones han sido más estudiados para concebir mejores formas de contención, pero incluso el riesgo de mercado puede afectar a una Empresa Sin Ánimo de Lucro - ESAL, aunque no emita acciones a la venta pero si busque aportantes para financiar su actividad social.

Finalmente y aunque suene un tanto trillado, la anticipación que conlleva a la acción permite que prevenir sea mejor que lamentar.

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Labels:

análisis de riesgos

cobertura

diversificación

gestión de riesgos

inversión

liquidez

Mercado de capitales

riesgo financiero

Entradas populares

Ejes de Peter Schwartz: Cómo construir escenarios estratégicos

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

¿Qué es la Prospectiva Estratégica?

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Elementos del Estudio Prospectivo Estratégico

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

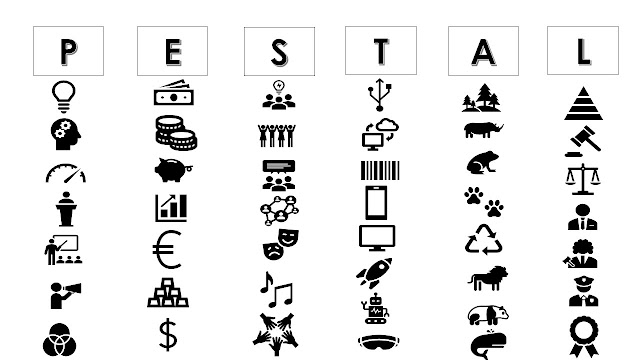

Análisis PESTAL

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Las mejores películas y series para aprender sobre estrategia, liderazgo y mucho más

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

El Árbol de Competencias

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

¿Cuáles son las 10 tecnologías emergentes más importantes de 2023 y cuál será su impacto en el futuro?

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

La Teoría Basada en Recursos (Resource-Based View, RBV) de Jay B. Barney

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Prospectiva estratégica: Ejemplos y su aplicación en el mundo empresarial

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Método SMIC o Sistema de Matriz de Impacto Cruzado

- Obtener enlace

- X

- Correo electrónico

- Otras aplicaciones

Comentarios

Publicar un comentario